点击查看房地产市场最新数据

2024年初,清华大学五道口金融学院不动产金融研究中心联合中指研究院,发起课题“中国不动产市场趋势预判调查”并发布调研报告。自今年5月17日央行等四部门联合推出楼市政策“组合拳”以来,我国房地产市场迎来新一轮政策优化,后续政策和市场预期成为社会广泛关注的话题。在此背景下,2024年中,课题组开展“2024下半年中国不动产市场趋势预判调查”,对60余家行业机构高管发起深度问卷调查及访谈交流,其中包含房地产企业,基金、资管、银行、券商、信托等金融机构,以及研究、法律与评估等其他专业机构。

此文为系列调查报告——《房企·金融篇》,在房企、金融机构及其他专业机构预期层面,调查报告主要包含以下结论:

(1)房地产企业对市场信心相对不足,超八成房企调查对象预计下半年销售额持平或下降;房地产开发投资谨慎态势仍在延续,但以大型央国企为主的房企拿地预期开始修复。

(2)超八成调查对象预计下半年房企融资难度不会继续提升,但不同性质房企对融资成本的预期分化明显,民企[ 本报告的房地产民企包含问卷中选择民企和混合所有制企业的两类房企。]面临较大融资压力;房企整体融资渠道相对单一,白名单措施效果不显著,需加强政策针对性和落地速度,助力行业信心修复。

(3)超八成金融机构下半年不动产投资总额无增加预期,超六成调查对象预计公募REITs将成为下半年最重要的不动产投资类型,资产的回报率和城市线级是最受关注的资产因素。

一、调查结果

1.2024下半年销售额环比增长预期普遍不足,房企延续拿地意愿较弱态势但有修复迹象

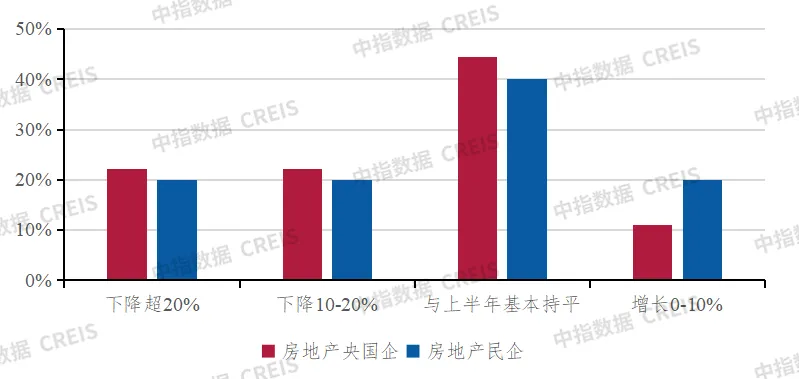

销售层面,销售额环比增长信心普遍不足,不同性质房企预期产生变化。超四成房企调查对象预计2024下半年所属公司的销售额与上半年基本持平,持下降预期的调查对象比例超四成,而仅有不到两成的房企有增长预期。相较于上半年调查结果,不同性质房企预期有明显变化:央国企调查对象预期转弱,预计销售额小幅上升者由上半年的超四成缩减为约一成;民企的预期有所好转,持销售额下降预期者由七成降至四成。

图 2024下半年房企销售额预期

投资层面,房地产开发投资谨慎态势仍在延续,但以大型央国企为主的房企投资拿地意愿开始修复。相较于上半年调查结果,预计所属房企拿地金额减少的调查对象由约五成缩至四成,而预计拿地金额增加的企业比例从约两成提升至近三成。不同性质房企调查对象的投资拿地意愿相对分化,央国企预期有所修复,预计拿地金额增加者从约两成上升至超三成,且主要为销售额500亿元以上的大型企业;民企预期相对谨慎且内部分化加剧,仅两成预计拿地金额小幅增加,而其余四成预计大幅下降。

图 2024下半年房企拿地金额预期

2.2024下半年房企融资环境需针对性改善,民企融资压力仍较大,融资渠道相对单一,白名单作用有待加强

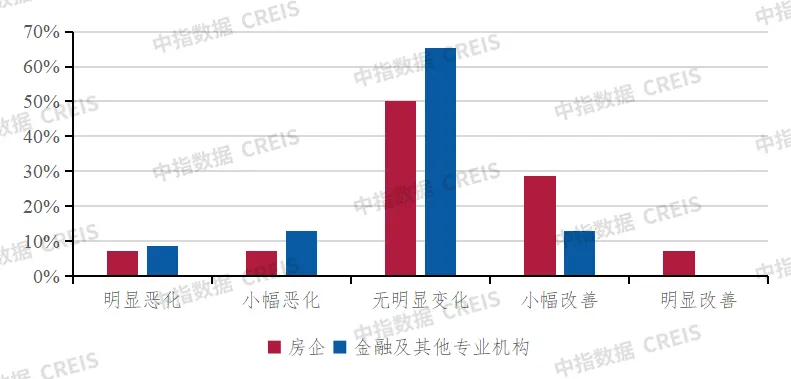

融资环境层面,超八成调查对象预计房企的融资难度不会继续提升,不同性质房企对于融资成本的预期分化明显,房企融资环境需针对性改善。关于融资难度,近六成调查对象认为融资难度无明显变化,持改善预期者虽由上半年的约四成缩减至约两成,但也高于持恶化预期的比例;值得注意的是,相较于房企调查对象,金融及其他专业机构对于融资难度的乐观程度稍逊一筹,说明金融机构的支持有待加强,市场信心仍需修复。

图 2024下半年房企融资难度预期

关于融资成本,央国企对下半年所在企业的融资成本预期更为乐观,超半数央国企调查对象预计融资成本小幅降低,而四成民企调查对象认为融资成本仍有增加可能,说明一视同仁的房地产融资协调机制仍需给予民企更多关注与支持。

图 2024下半年房企融资成本预期

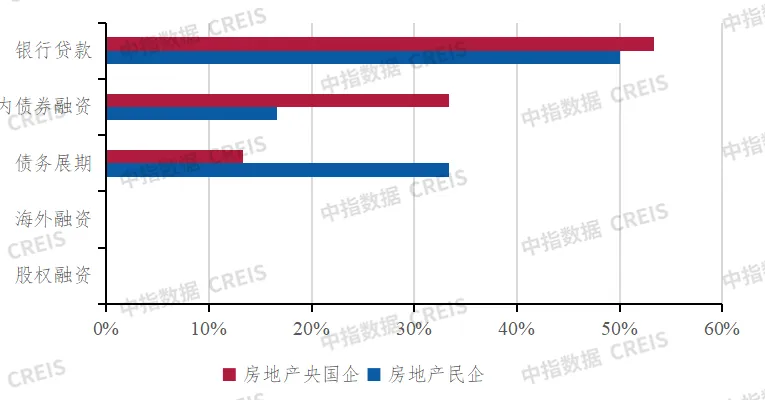

融资渠道层面,当前国内房地产行业的融资渠道相对单一,高度依赖于银行贷款。与上半年调查结果一致,银行贷款和国内债券融资仍为下半年房企预计获得更大支持力度的融资渠道。国内债券融资延续不同性质房企的分化趋势,但占比由上半年的央国企超七成、民企近四成,下降至央国企超三成、民企不到两成,说明下半年获得新增债券融资的预期下滑。一部分企业由于难以获得新增融资,将预计融资支持转向了债务展期,其中,民企对债务展期的期待更高。而在当前市场环境中,不同性质房企均难以获取新增的股权融资、海外融资等,应挖掘多元化融资方式,助力行业形成良性循环。

图 影响2024年中国房地产市场恢复的因素

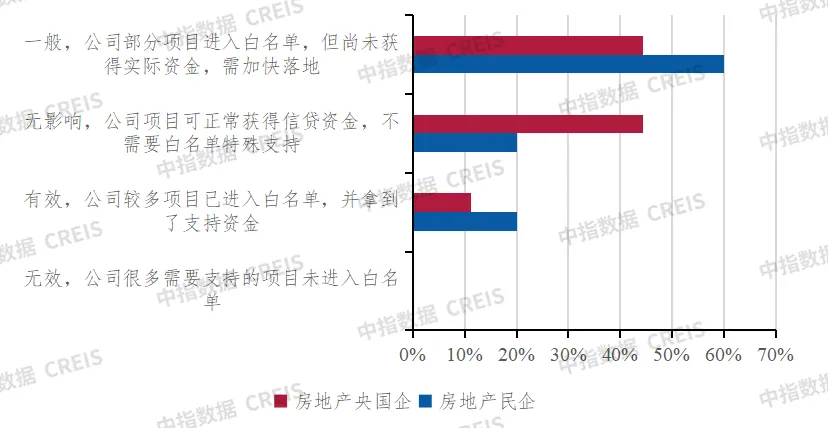

房地产项目融资白名单措施的帮助效果尚不显著,应加强针对性和落地速度。当前约半数房企调查对象提及项目进入白名单却尚未获得实际资金,民企尤为明显,应加强一视同仁并推进资金落地。对于央国企和强民企而言,在主体信用加持下,多数情况可正常获取信贷资金,对于白名单支持的需求不大。因此,白名单措施未来须加强针对性和落地速度,压实银行等金融机构及资产评估等专业服务机构的责任,应更倾向支持企业主体融资能力不够强的优质项目。

图 房企调查对象对白名单措施的帮助效果评价

3.金融机构2024下半年不动产投资总额大多无增长预期,公募REITs成为最重要的不动产投资类型,资产的回报率和城市线级是最受关注的资产因素

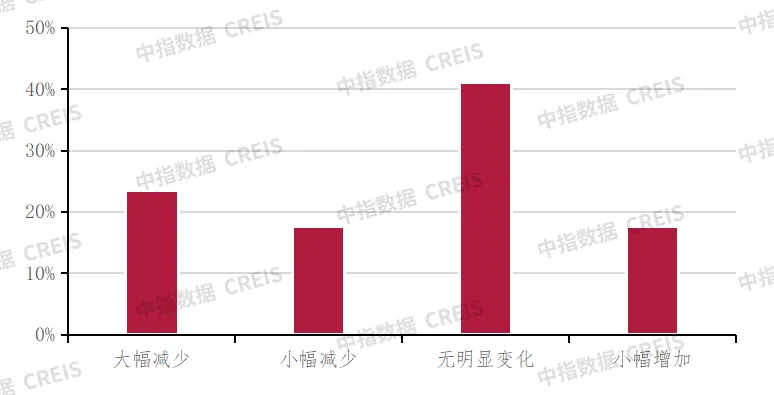

投资总额层面,金融机构下半年投资不动产仍相对犹豫,超八成不倾向增加投资。相较于上半年,由于行业风险仍在蔓延,部分企业的危机尚未解除,市场上优质的不动产资产较少,超四成金融机构预计下半年投向不动产行业的总额将减少,仅有不到两成机构预计增投不动产。

图 金融机构不动产投资总额变化预期

资产类型层面,超六成调查对象预计公募REITs将成为下半年金融机构的热门投资标的,使得公募REITs的关注度由上半年的第三位升至第一位,这得益于该类产品相对不错的资本市场表现和日益丰富的底层资产类型带来的差异化选择空间。长租公寓和保障性住房仍然是投资重点关注类别,但是比例有所下降。数据中心、仓储物流、持有型ABS产品及仓储物流成为关注度提升最大的资产类别。

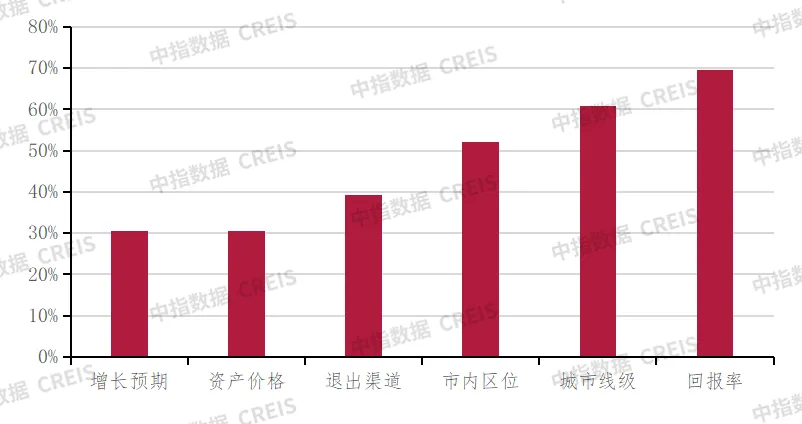

图 2024下半年金融机构可能投资的资产类型

近七成调查对象表示金融机构进行不动产投资时,对于资产相关因素将首要关注回报率和城市线级。相较于上半年调查结果,回报率跃升为最重要的关注因素,增长预期仍作为最末位考虑因素,说明金融机构投资时更关心微观项目的当前回报率,对宏观增长趋势不抱过多期待。城市线级依然重要,但市内区位重要性加强,说明目前市场普遍对核心城市内部的资产分化产生共识。退出渠道重要性降低,一方面反映出当前投资者对资产长期持有的认知加深;另一方面也反映出国内不动产的退出渠道在不断完善,逐渐不构成金融机构最主要的关注因素。

图 金融机构投资时重点关注的资产因素

二、课题组观点

调查结果显示,房企的销售端预期普遍偏弱,央国企和民企的投融资预期分化持续,大多金融机构的不动产投资预期有待提振,仍需积极研究并落地针对性措施,帮助行业筑底企稳。课题组建议关注如下要点:

一是加快解决保交房问题,推动风险出清。调查结果显示,尽管“5·17”新政出台了一系列楼市刺激政策,但下半年房企销售端增长预期仍普遍不足。课题组推测这或与市场的保交房信心不足有关,居民更倾向购买二手房,而非可能烂尾或拥有质量问题的新房。课题组认为应警惕房企交付问题与新房销售低迷这两个因子相互影响并形成“下降螺旋”,建议加强房企主体信用,做到保项目与保主体并重,满足房企合理融资需求,加快房企重组、推动市场风险出清,通过激活房企完成保交房任务,避免房地产风险蔓延。

二是强化针对性政策落地,切实解决民营房企融资难题。调查结果显示,民营房企在融资成本与难度等方面的预期不如央国企乐观,且在相对较大的流动性压力下对于债务展期的需求更强。课题组建议加快城市房地产融资协调机制的落地实施,金融机构应制定尽职免责具体实施细则,增强白名单的实际支持力度、减少应贷未贷的情况,一视同仁支持多种所有制企业的项目,给予民企优质项目获取新增融资及债务展期充分的优惠与便利。

三是鼓励多元参与者共建不动产全生命周期良性循环。调查结果显示,房企融资渠道相对单一,且由于行业风险与企业分化,大多金融机构暂无增投不动产的预期;即便如此,公募REITs及其底层资产仍拥有较高关注度,说明能打通“投融管退”良性循环并带来不错的收益是不动产资产获得投资的关键。课题组认为行业筑底企稳、重焕活力的关键在于活跃的参与者和有效的金融工具,为此提出三点建议:首先,建议出台政策鼓励多元参与者形成“多头”力量,例如存量商品房收储的参与者可不限于地方国有企业;其次,应丰富不动产金融工具,例如公募REITs的底层资产应持续扩容,并打通其与私募投资基金、持有型ABS产品等衔接;最后,应给予针对性领域、主体和项目以融资优惠,例如建议存量商品房收储的再贷款扩大总规模、拉长期限、降低利率使其低于住房租赁收益率,助力实现良性循环。