中国经济网北京5月16日讯 迈富时管理有限公司(以下简称“迈富时”,02556.HK)今日在港交所上市。截至收盘,迈富时报51.65港元,涨幅18.46%,港股市值121.46亿港元。

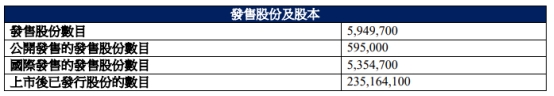

公告显示,迈富时的发售股份数目为5,949,700股。其中,公开发售的发售股份数目为595,000股,国际发售的发售股份数目为5,354,700股。

迈富时的联席保荐人、整体协调人、联席全球协调人、联席账簿管理人及联席牵头经办人为中国国际金融香港证券有限公司及建银国际金融有限公司,整体协调人、联席全球协调人、联席账簿管理人及联席牵头经办人为北拓国际证券有限公司,联席全球协调人、联席账簿管理人及联席牵头经办人为招银国际融资有限公司,联席账簿管理人及联席牵头经办人(按英文字母顺序排序)为贝塔国际证券有限公司、光银国际资本有限公司、华升证券(国际)有限公司、巨诚证券有限公司、民银证券有限公司、富途证券国际(香港)有限公司、海通国际证券有限公司、工银国际证券有限公司、利弗莫尔证券有限公司、路华证券有限公司、申万宏源证券(香港)有限公司、浦银国际融资有限公司、老虎证券(香港)环球有限公司、TradeGo Markets Limited、盈立证券有限公司、浙商国际金融控股有限公司。

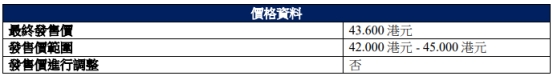

迈富时最终发售价为43.600港元,所得款项总额为259.41百万港元,扣除基于最终发售价的预计应付上市开支78.30百万港元,所得款项净额为181.11百万港元。

招股书显示,迈富时拟将所得款项净额用作以下用途:约20.0%将用于提升公司的Marketingforce平台及基于云的产品组合及服务。约30.0%将分配至改进公司的相关技术,包括人工智能、大数据分析及云计算。约30.0%将分配至扩大公司的销售网络、提升客户成功体系及提高品牌影响力。约15.0%将分配至达成战略投资及收购,从而提升公司的Marketingforce平台,丰富公司的产品组合并提升现有产品功能。约5.0%将分配至营运资金及一般公司用途。

迈富时通过软件即服务(SaaS)向中国企业客户提供营销及销售软件解决方案,及提供精准营销服务,帮助广告客户在头部媒体平台投放广告,有效触达目标受众。

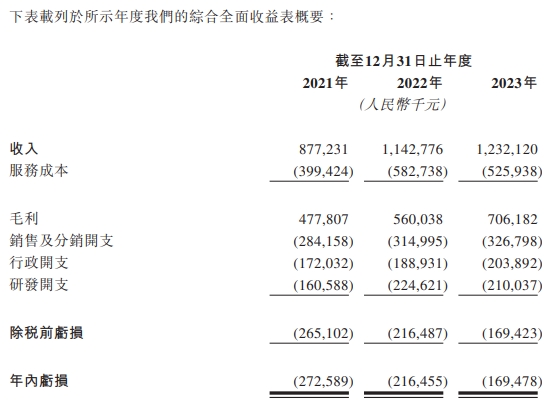

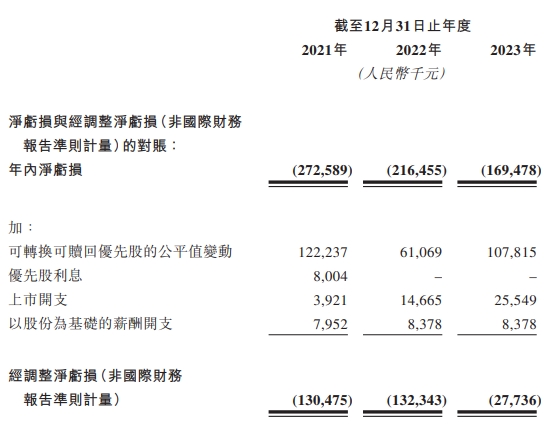

2021年、2022年及2023年,迈富时收入分别为8.77亿元、11.43亿元、12.32亿元,年内亏损分别为2.73亿元、2.16亿元、1.69亿元。

同期,公司经调整净亏损分别为1.30亿元、1.32亿元、2773.6万元。

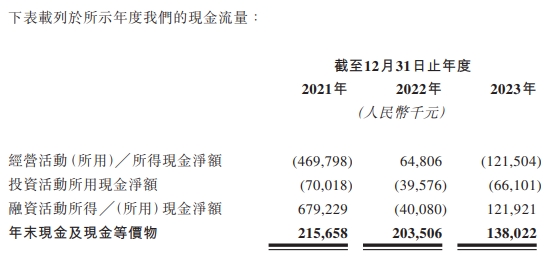

2021年、2022年及2023年,迈富时经营活动所得现金净额分别为-4.70亿元、6480.6万元、-1.22亿元。